Résumé de l’article

1. Equifax est le plus grand bureau de crédit du U.S., Mais la transunion et l’équifax sont tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, les prêteurs préfèrent le score FICO par une large marge.

2. Aucune des deux parties n’est plus ou moins précise que l’autre; Ils ne sont calculés que à partir de sources légèrement différentes. Votre cote de crédit Equifax est plus susceptible d’apparaître inférieur à votre transunion en raison des différences de rapport, mais un score «équitable» de TransUnion est généralement «juste» à tous les niveaux.

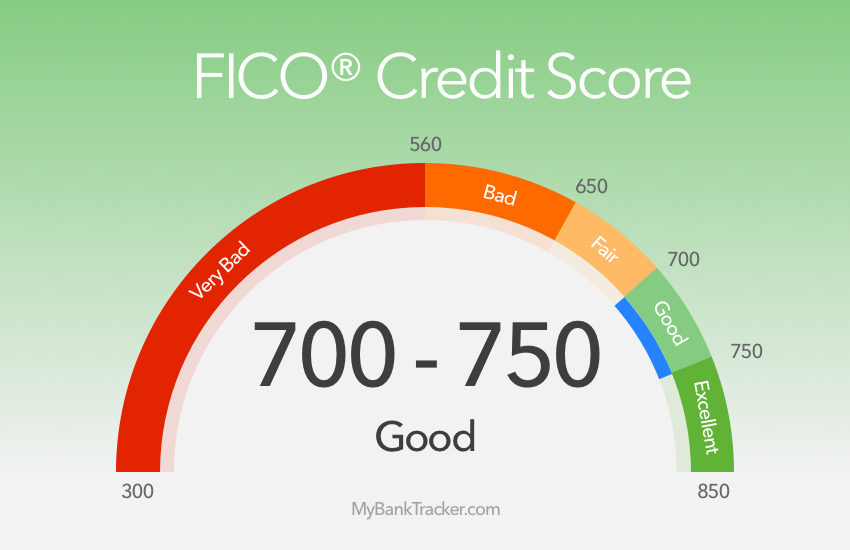

3. Les scores FICO sont utilisés par 90% des meilleurs prêteurs, mais même ainsi, il n’y a pas de cote de crédit ou de système de notation le plus important. D’une manière très réelle, le score qui compte le plus est celui utilisé par le prêteur prêt à vous offrir les meilleurs termes de prêt.

4. La principale différence est que l’expérience le note entre 0 et 1000, tandis qu’Equifax note le score entre 0 et 1200. Cela signifie qu’il n’y a pas seulement une différence claire de 200 points entre ces deux bureaux, mais que les «scores parfaits» sont également différents, ce qui est 1000 comme indiqué par Experian et 1200 comme indiqué par Equifax.

5. Alors que Experian est le plus grand bureau du U.S., Ce n’est pas nécessairement plus précis que les autres bureaux de crédit. Les scores de crédit que vous recevez de chacun de ces bureaux pourraient être les mêmes, selon le modèle de notation qu’ils utilisent.

6. Les scores de crédit que vous voyez lorsque vous vérifiez un service comme Experian peut différer des scores FICO qu’un prêteur voit lors de la vérification de votre crédit. C’est parce que le prêteur peut utiliser un score FICO basé sur les données d’un autre bureau de crédit. Il peut également examiner une autre méthode de notation FICO.

7. Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. Dans la plupart des cas, les prêteurs hypothécaires examineront votre score FICO. Il existe différents modèles de notation FICO.

8. Experian, qui est mieux, dépend de la situation spécifique et du modèle de notation utilisé par le prêteur. Différents prêteurs peuvent accorder un peu plus d’importance à l’un sur l’autre en fonction de leurs critères de prêt et de leur évaluation des risques.

Questions et réponses

1. Quel bureau de crédit est généralement le plus élevé?

Equifax est le plus grand bureau de crédit du U.S., Mais la transunion et l’équifax sont tout aussi précis et importants.

2. Quel score est généralement plus élevé, transunion ou equifax?

Aucune des deux parties n’est plus ou moins précise que l’autre; Ils ne sont calculés que à partir de sources légèrement différentes. Votre pointage de crédit Equifax est plus susceptible d’apparaître inférieur à votre transunion en raison des différences de rapport.

3. Quel rapport de crédit compte le plus?

Les scores FICO® sont utilisés par 90% des meilleurs prêteurs. Cependant, la partition qui compte le plus est celle utilisée par le prêteur prêt à vous offrir les meilleures conditions de prêt.

4. Quel score est plus élevé, expérien ou equifax?

La principale différence est que l’expérience le note entre 0 et 1000, tandis qu’Equifax note le score entre 0 et 1200.

5. Experian est-il la cote de crédit la plus précise?

Alors que Experian est le plus grand bureau du U.S., Ce n’est pas nécessairement plus précis que les autres bureaux de crédit.

6. Pourquoi l’expérience est-elle plus élevée?

Les scores de crédit que vous voyez lorsque vous vérifiez un service comme Experian peut différer des scores FICO qu’un prêteur voit lors de la vérification de votre crédit en raison de différents modèles de notation et sources de données.

7. Les banques regardent-elles la transunion ou l’équifax?

Lorsque vous demandez une hypothèque, les prêteurs examinent généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. La plupart des prêteurs hypothécaires examineront également votre score FICO.

8. Experian ou Equifax est-il meilleur?

Le bureau de crédit préféré peut varier en fonction du prêteur, du modèle de notation utilisé et des circonstances individuelles.

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel bureau de crédit est généralement le plus élevé

Equifax est le plus grand bureau de crédit du U.S., Mais la transunion et l’équifax sont tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, les prêteurs préfèrent le score FICO par une large marge.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel score est généralement une transunion ou un équifax plus élevé

Aucune des deux parties n’est plus ou moins précise que l’autre; Ils ne sont calculés que à partir de sources légèrement différentes. Votre cote de crédit Equifax est plus susceptible d’apparaître inférieur à votre transunion en raison des différences de rapport, mais un score «équitable» de TransUnion est généralement «juste» à tous les niveaux.

Mis en cache

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel rapport de crédit compte le plus

Les scores FICO® sont utilisés par 90% des meilleurs prêteurs, mais même ainsi, il n’y a pas de cote de crédit ou de système de notation le plus important. D’une manière très réelle, le score qui compte le plus est celui utilisé par le prêteur prêt à vous offrir les meilleurs termes de prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel score est un expériteur plus élevé ou un equifax

La principale différence est que l’expérience le note entre 0 et 1000, tandis qu’Equifax note le score entre 0 et 1200. Cela signifie qu’il n’y a pas seulement une différence claire de 200 points entre ces deux bureaux, mais que les «scores parfaits» sont également différents, ce qui est 1000 comme indiqué par Experian et 1200 comme indiqué par Equifax.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian est-il la cote de crédit la plus précise

Alors que Experian est le plus grand bureau du U.S., Ce n’est pas nécessairement plus précis que les autres bureaux de crédit. Les scores de crédit que vous recevez de chacun de ces bureaux pourraient être les mêmes, selon le modèle de notation qu’ils utilisent.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi l’expérience est-elle plus élevée

Les scores de crédit que vous voyez lorsque vous vérifiez un service comme Experian peut différer des scores FICO qu’un prêteur voit lors de la vérification de votre crédit. C’est parce que le prêteur peut utiliser un score FICO basé sur les données d’un autre bureau de crédit. Il peut également examiner une autre méthode de notation FICO.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les banques regardent-elles la transunion ou l’équifax

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. Dans la plupart des cas, les prêteurs hypothécaires examineront votre score FICO. Il existe différents modèles de notation FICO.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian ou Equifax est-il meilleur

Plus d’entreprises utilisent Experian pour les rapports de crédit qu’utiliser Equifax. Cela seul ne rend pas Experian meilleur, mais cela indique qu’une dette particulière est plus susceptible d’apparaître dans un rapport expérien.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian ou FICO est-il plus précis

L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les banques regardent-elles Experian ou Equifax

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] La transunion ou l’expérience est-il plus précis

Avec plusieurs options disponibles, vous vous demandez peut-être lequel de ces sources est le plus précis. Autrement dit, il n’y a pas de score «plus précis» lorsqu’il s’agit de recevoir votre score des principaux bureaux de crédit. Dans cet article, vous apprendrez: différents types de scores de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi l’expérience est-elle supérieure à la transunion

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Est l’expérian plus précis que Equifax ou TransUnion

Des trois bureaux de crédit principaux (Equifax, Experian et TransUnion), aucun n’est considéré comme meilleur que les autres. Un prêteur peut compter sur un rapport d’un bureau ou des trois bureaux pour prendre ses décisions concernant l’approbation de votre prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Le score Experian est-il plus élevé que la transunion

Des trois bureaux de crédit principaux (Equifax, Experian et TransUnion), aucun n’est considéré comme meilleur que les autres. Un prêteur peut compter sur un rapport d’un bureau ou des trois bureaux pour prendre ses décisions concernant l’approbation de votre prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel score est plus précis Fico ou Experian

L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Expérian ou transunion est-il meilleur

Lequel des trois bureaux de crédit est le meilleur des trois principaux bureaux de crédit (Equifax, Experian et TransUnion), aucun n’est considéré comme meilleur que les autres. Un prêteur peut compter sur un rapport d’un bureau ou des trois bureaux pour prendre ses décisions concernant l’approbation de votre prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Qu’est-ce qu’un excellent score de transunion

781 – 850

Un score de 661 – 720 est juste. Et un excellent score est dans la gamme de 781 – 850. Pensez à ces classements et gammes comme des guides, pas des règles difficiles et rapides pour ce qu’est le bon crédit. Certaines personnes veulent atteindre un score de 850, la cote de crédit la plus élevée possible.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Est Equifax la cote de crédit la plus précise

Les scores d’Equifax et de TransUnion sont tout aussi précis car ils utilisent tous les deux leurs propres systèmes de notation. Les deux agences de crédit fournissent des scores précis, et ce que votre prêteur opte fournira des informations appropriées.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score expérien est-il tellement plus élevé que FICO

Pourquoi ma cote de crédit Experian est-elle différente de FICO Les scores de crédit que vous voyez lorsque vous vérifiez un service comme Experian peut différer des scores FICO qu’un prêteur voit lors de la vérification de votre crédit. C’est parce que le prêteur peut utiliser un score FICO basé sur les données d’un autre bureau de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian vous donne-t-il votre véritable score FICO

Bien qu’il existe plusieurs modèles de notation de crédit, le score FICO® est l’un des plus couramment utilisés par les prêteurs et les entreprises pour déterminer à quel point vous serez fiable pour rembourser une dette. Vous pouvez obtenir votre score FICO® gratuitement de Experian.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi Experian est-il supérieur à Equifax

Cela est dû à une variété de facteurs, tels que les nombreuses marques de score de crédit différentes, les variations de score et les générations de score dans l’utilisation commerciale à un moment donné. Ces facteurs sont susceptibles de produire des scores de crédit différents, même si vos rapports de crédit sont identiques dans les trois bureaux de crédit – ce qui est également inhabituel.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les prêteurs regardent-ils l’expérience ou la transunion

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. Dans la plupart des cas, les prêteurs hypothécaires examineront votre score FICO. Il existe différents modèles de notation FICO.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les banques utilisent-elles la transunion ou l’équifax

En conclusion. Les émetteurs et les prêteurs de carte de crédit peuvent utiliser un ou plusieurs des trois principaux bureaux de crédit – Experian, TransUnion et Equifax – pour aider à déterminer votre éligibilité aux nouveaux comptes de carte de crédit, prêts et plus.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les banques utilisent-elles l’expérience ou la transunion

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score expérien est-il tellement plus élevé que la transunion

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

[/ wpremark]