Quel score est plus précis Fico ou Experian: L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

Expérian est-il généralement le score le plus bas: Le bureau de crédit qui donne le score FICO ou Vantage le plus bas a tendance à être celui que les prêteurs utilisent le plus dans votre zone géographique. Les prêteurs coupent généralement la tarte (entre Equifax, Experian et TransUnion) au niveau du code postal à trois chiffres.

Experian est-il la cote de crédit la plus précise: Alors que Experian est le plus grand bureau du U.S., Ce n’est pas nécessairement plus précis que les autres bureaux de crédit. Les scores de crédit que vous recevez de chacun de ces bureaux pourraient être les mêmes, selon le modèle de notation qu’ils utilisent.

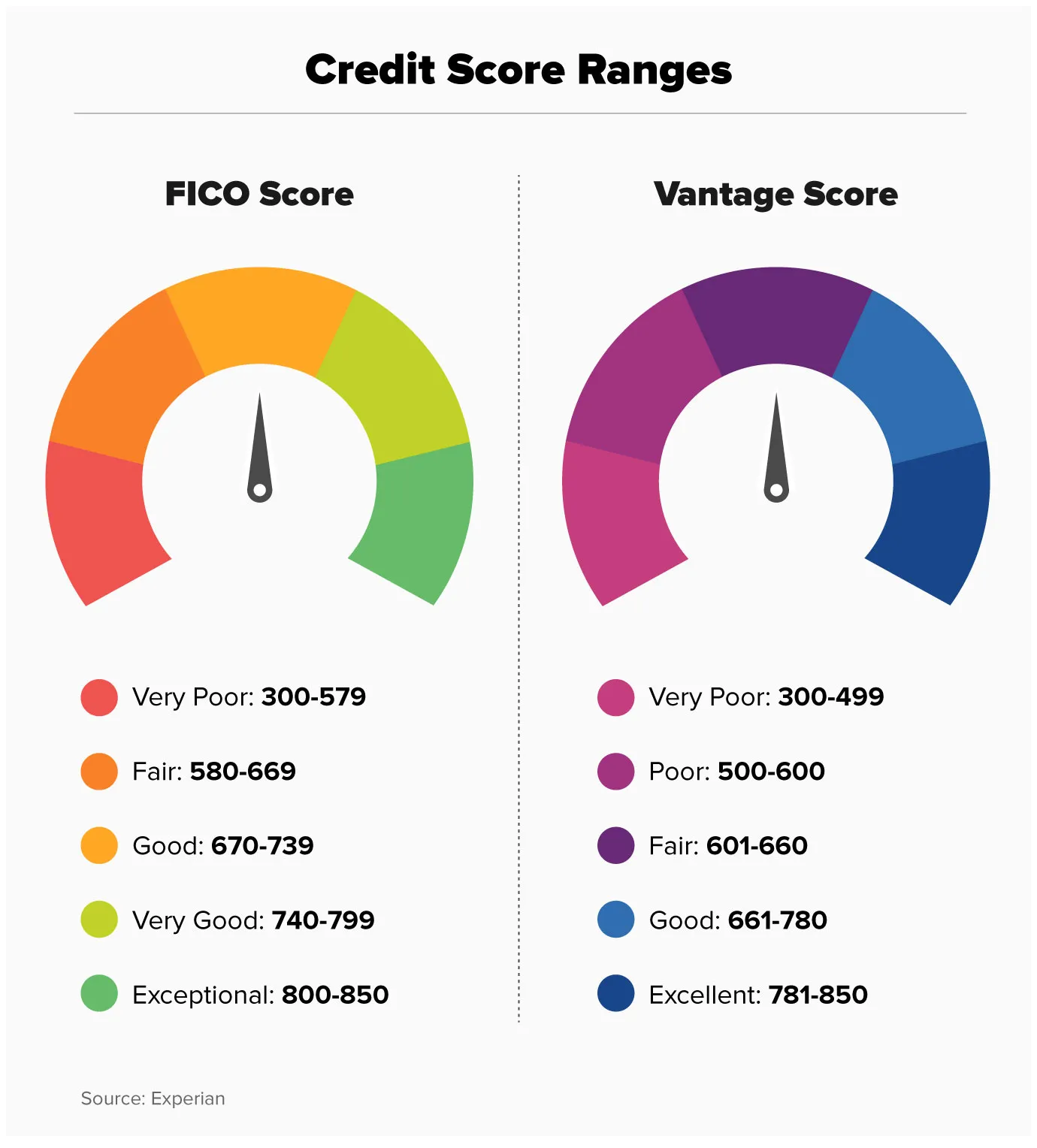

Pourquoi mon score FICO est-il plus élevé que mon pointage de crédit: Votre score FICO est une cote de crédit. Mais si votre score FICO est différent d’un autre de vos scores de crédit, il se peut que le score que vous consultez a été calculé en utilisant l’un des autres modèles de notation qui existent.

Les prêteurs utilisent-ils la cote de crédit Experian: Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion.

Quel est le site de pointage le plus précis: Les scores FICO sont utilisés dans plus de 90% des décisions de prêt, ce qui rend les services FICO Basic, Advanced et Premier les plus précis pour les mises à jour de cote de crédit.

Qu’est-ce qu’un score expérien décent: Pour un score avec une fourchette entre 300 et 850, un pointage de crédit de 700 ou plus est généralement considéré comme bon. Un score de 800 ou plus sur la même plage est considéré comme excellent. La plupart des consommateurs ont des cotes de crédit qui se situent entre 600 et 750.

Quel bureau de crédit est le plus précis: Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO est utilisé dans 90% des décisions de prêt.

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel score est plus précis Fico ou Experian

L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

Mis en cache

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] L’expérience est-elle généralement le score le plus bas

Quel bureau de crédit a le score le plus bas que le bureau de crédit qui donne le score FICO ou Vantage le plus bas a tendance à être celui que les prêteurs utilisent le plus dans votre zone géographique. Les prêteurs coupent généralement la tarte (entre Equifax, Experian et TransUnion) au niveau du code postal à trois chiffres.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian est-il la cote de crédit la plus précise

Alors que Experian est le plus grand bureau du U.S., Ce n’est pas nécessairement plus précis que les autres bureaux de crédit. Les scores de crédit que vous recevez de chacun de ces bureaux pourraient être les mêmes, selon le modèle de notation qu’ils utilisent.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score FICO est-il plus élevé que mon pointage de crédit

Pourquoi mon score FICO® est-il différent de mon pointage de crédit Votre score FICO est une cote de crédit. Mais si votre score FICO est différent d’un autre de vos scores de crédit, il se peut que le score que vous consultez a été calculé en utilisant l’un des autres modèles de notation qui existent.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les prêteurs utilisent-ils la cote de crédit Experian

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel est le site de pointage de crédit le plus précis

Les scores FICO sont utilisés dans plus de 90% des décisions de prêt, ce qui rend les services FICO® Basic, Advanced et Premier les plus précis pour les mises à jour des cotes de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Qu’est-ce qu’un score expérien décent

Pour un score avec une fourchette entre 300 et 850, un pointage de crédit de 700 ou plus est généralement considéré comme bon. Un score de 800 ou plus sur la même plage est considéré comme excellent. La plupart des consommateurs ont des cotes de crédit qui se situent entre 600 et 750.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel bureau de crédit est le plus précis

Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian est-il votre cote de crédit réel

Les scores de crédit des trois principaux bureaux (Experian, Equifax et TransUnion) sont considérés comme exacts. La précision des scores dépend de l’exactitude des informations qui leur sont fournies par les prêteurs et les créanciers. Vous pouvez vérifier votre rapport de crédit pour vous assurer que les informations sont exactes.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian vous donne-t-il votre véritable cote de crédit

Bien qu’il existe plusieurs modèles de notation de crédit, le score FICO® est l’un des plus couramment utilisés par les prêteurs et les entreprises pour déterminer à quel point vous serez fiable pour rembourser une dette. Vous pouvez obtenir votre score FICO® gratuitement de Experian.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian Fico est-il précis

Les scores de crédit des trois principaux bureaux (Experian, Equifax et TransUnion) sont considérés comme exacts. La précision des scores dépend de l’exactitude des informations qui leur sont fournies par les prêteurs et les créanciers. Vous pouvez vérifier votre rapport de crédit pour vous assurer que les informations sont exactes.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian est-il votre véritable score FICO

Experian et Fico ne sont pas la même chose. Experian est une agence de déclaration de crédit qui propose également des produits de surveillance de crédit aux consommateurs. FICO est un modèle de notation. Un service appelé Myfico propose des produits de surveillance de crédit à la consommation similaires à Experian.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian vous donne-t-il votre véritable score FICO

Bien qu’il existe plusieurs modèles de notation de crédit, le score FICO® est l’un des plus couramment utilisés par les prêteurs et les entreprises pour déterminer à quel point vous serez fiable pour rembourser une dette. Vous pouvez obtenir votre score FICO® gratuitement de Experian.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] À quelle distance est le crédit karma

Eh bien, la cote de crédit et les informations sur les rapports sur le crédit Karma sont exacts, car deux des trois agences de crédit les signalent. Equifax et TransUnion sont ceux qui donnent les rapports et les scores. Credit Karma propose également VantagesCores, mais ils sont séparés des deux autres bureaux de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Que le bureau de crédit utilise la plupart des prêteurs

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. Dans la plupart des cas, les prêteurs hypothécaires examineront votre score FICO. Il existe différents modèles de notation FICO.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Qu’est-ce qu’un mauvais score sur Experian

Ce qui est classé comme une mauvaise cote de crédit en ce qui concerne votre pointage de crédit Experian, 561–720 est classé comme pauvre et 0–560 est considéré comme très pauvre. Mais rappelez-vous, votre pointage de crédit n’est pas fixe.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Combien de temps faut-il pour obtenir une cote de crédit de 850

La plupart des gens qui ont un pointage de crédit de 850 ont au moins sept ans d’historique de paiement parfait. Essentiellement, pour obtenir une cote de crédit de 850, il vous suffit de suivre une stratégie simple: effectuez tous vos paiements à temps pendant longtemps.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel bureau de crédit est généralement plus bas

Aucune des deux parties n’est plus ou moins précise que l’autre; Ils ne sont calculés que à partir de sources légèrement différentes. Votre cote de crédit Equifax est plus susceptible d’apparaître inférieur à votre transunion en raison des différences de rapport, mais un score «équitable» de TransUnion est généralement «juste» à tous les niveaux.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quelle cote de crédit est la plus précise

Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Dans quelle mesure la cote de crédit Experian est-elle valide

Cote de crédit Experian

Une société populaire d’information sur le crédit, Experian est une organisation bien connue qui est approuvée par le Securities and Exchange Board of India (SEBI).

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les prêteurs utilisent-ils Experian ou Equifax

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. Dans la plupart des cas, les prêteurs hypothécaires examineront votre score FICO. Il existe différents modèles de notation FICO.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel est le score FICO moyen moyen FIC

714

Le score FICO® moyen est inchangé par rapport à la moyenne de septembre 2021 de 714, mais cette stabilité dément les grands indicateurs économiques au cours de cette période, ce qui a montré que les marchés et les conditions économiques étaient tout sauf stables jusqu’en 2022. Un pointage de crédit de 714 est généralement considéré comme bon par les prêteurs.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel est le site Web de pointage de crédit le plus précis

Généralement, Credit Karma est le meilleur site global pour obtenir des scores de crédit gratuits et des rapports de crédit gratuits. Il fournit des scores hebdomadaires gratuits et des rapports de TransUnion et Equifax disponibles sans avoir à fournir d’abord votre carte de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel est le score expérien moyen

Nous fournissons un score entre 0 et 999 et considérons qu’un score de «bon» est entre 881 et 960, avec «juste» ou moyen entre 721 et 880. Avant de demander un crédit, c’est une très bonne idée de vérifier votre cote de crédit Experian gratuite, vous pouvez donc faire des choix plus éclairés lorsqu’il s’agit de demander un crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score expérien est-il si faible par rapport à Equifax

Cela est dû à une variété de facteurs, tels que les nombreuses marques de score de crédit différentes, les variations de score et les générations de score dans l’utilisation commerciale à un moment donné. Ces facteurs sont susceptibles de produire des scores de crédit différents, même si vos rapports de crédit sont identiques dans les trois bureaux de crédit – ce qui est également inhabituel.

[/ wpremark]