Résumé

Score FICO et cotes de crédit Experian: Les scores de crédit des trois principaux bureaux (Experian, Equifax et TransUnion) sont considérés comme exacts. La précision des scores dépend de l’exactitude des informations qui leur sont fournies par les prêteurs et les créanciers. Vous pouvez vérifier votre rapport de crédit pour vous assurer que les informations sont exactes.

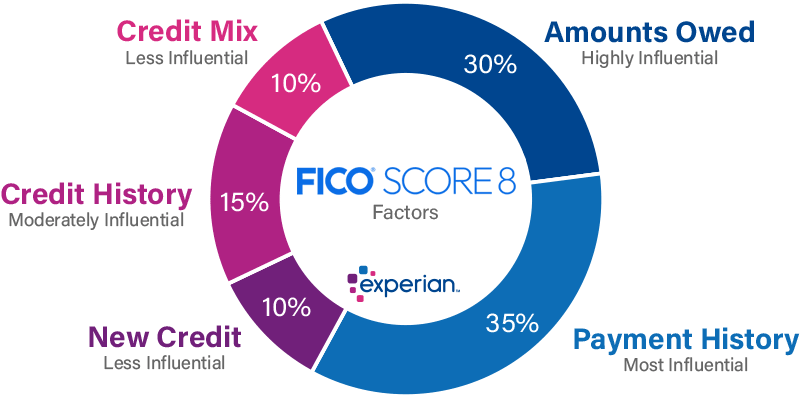

Experian et Fico: Experian et Fico ne sont pas la même chose. Experian est une agence de déclaration de crédit qui propose également des produits de surveillance de crédit aux consommateurs. FICO est un modèle de notation. Un service appelé Myfico propose des produits de surveillance de crédit à la consommation similaires à Experian.

Précision de FICO vs. Experian: L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

Score d’expérian inférieur: Votre score Experian peut être plus élevé que ce qu’un autre bureau de crédit montre car Experian calcule les scores de crédit en utilisant son propre modèle de notation unique.

Différence entre FICO et Experian: Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

Trois bureaux et Fico: Ce sont des expériences, de la transunion et de l’équifax – et votre score à chacun de ces bureaux est complètement indépendant de votre score des autres. Par exemple, un gestionnaire d’appartements qui vérifie votre crédit ne peut regarder Experian que tandis qu’une société de carte de crédit ne peut que regarder TransUnion.

Fico comme score le plus précis: Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

Experian vs. Crédit Karma: Le crédit Karma et Experian sont tous deux exacts pour les cotes de crédit. La différence réside dans la façon dont ils obtiennent et calculent les scores.

Des questions

- Experian Fico score correct?

- Experian et Fico est-il le même?

- Quel score est plus précis, FICO ou Experian?

- Le score Experian est-il inférieur à FICO?

- Pourquoi mon score FICO est-il tellement plus élevé que Experian?

- Un score FICO est-il le même que l’expérience ou la transunion?

- Fico est-il la cote de crédit la plus précise?

- L’expérience ou le karma de crédit est-il plus correct?

Les scores de crédit des trois principaux bureaux (Experian, Equifax et TransUnion) sont considérés comme exacts. La précision des scores dépend de l’exactitude des informations qui leur sont fournies par les prêteurs et les créanciers. Vous pouvez vérifier votre rapport de crédit pour vous assurer que les informations sont exactes.

Experian et Fico ne sont pas la même chose. Experian est une agence de déclaration de crédit qui propose également des produits de surveillance de crédit aux consommateurs. FICO est un modèle de notation. Un service appelé Myfico propose des produits de surveillance de crédit à la consommation similaires à Experian.

L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

Votre score Experian peut être plus élevé que ce qu’un autre bureau de crédit montre car Experian calcule les scores de crédit en utilisant son propre modèle de notation unique.

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

Les trois bureaux (Experian, TransUnion et Equifax) génèrent des scores de crédit indépendants. Par exemple, un gestionnaire d’appartements qui vérifie votre crédit ne peut regarder Experian que tandis qu’une société de carte de crédit ne peut que regarder TransUnion.

Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

Le crédit Karma et Experian sont tous deux exacts pour les cotes de crédit. La différence réside dans la façon dont ils obtiennent et calculent les scores.

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian Fico score correct

Les scores de crédit des trois principaux bureaux (Experian, Equifax et TransUnion) sont considérés comme exacts. La précision des scores dépend de l’exactitude des informations qui leur sont fournies par les prêteurs et les créanciers. Vous pouvez vérifier votre rapport de crédit pour vous assurer que les informations sont exactes.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Experian et Fico est-il le même

Experian et Fico ne sont pas la même chose. Experian est une agence de déclaration de crédit qui propose également des produits de surveillance de crédit aux consommateurs. FICO est un modèle de notation. Un service appelé Myfico propose des produits de surveillance de crédit à la consommation similaires à Experian.

Mis en cache

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quel score est plus précis Fico ou Experian

L’avantage de l’expérian sur FICO est que les informations qu’il fournit est beaucoup plus détaillée et approfondie qu’un numéro simple. Une paire d’emprunteurs pourrait à la fois avoir 700 scores FICO mais des histoires de crédit très différentes.

Mis en cache

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Le score Experian est-il inférieur à FICO

Votre score Experian peut être plus élevé que ce qu’un autre bureau de crédit montre car Experian calcule les scores de crédit en utilisant son propre modèle de notation unique.

Mis en cache

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score FICO est-il tellement plus élevé que Experian

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Un score FICO est-il le même que l’expérience ou la transunion

Les trois bureaux et FICO

Ce sont des expériences, de la transunion et de l’équifax – et votre score à chacun de ces bureaux est complètement indépendant de votre score des autres. Par exemple, un gestionnaire d’appartements qui vérifie votre crédit ne peut regarder Experian que tandis qu’une société de carte de crédit ne peut que regarder TransUnion.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Fico est-il la cote de crédit la plus précise

Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] L’expérience ou le karma de crédit est-il plus correct

Credit Karma: ce qui est plus précis pour vos scores de crédit, vous pourriez être surpris de savoir que la réponse simple est que les deux sont exacts. Lisez la suite pour savoir ce qui est différent entre les deux sociétés, comment ils obtiennent vos cotes de crédit et pourquoi vous avez plus d’une cote de crédit pour commencer.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score FICO Experian est-il plus élevé

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi l’expérience est-elle si faible

Vos rapports de crédit peuvent afficher des informations différentes dans différents bureaux. Experian explique que certains prêteurs fournissent des informations aux trois principaux bureaux de crédit, et certains donnent des informations à un ou deux d’entre eux. Cet écart dans les données peut conduire à des scores de crédit différents.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Quelle cote de crédit est la plus précise

Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon expérien est-il un score de 100 points de moins que le karma de crédit

Cela est principalement dû à deux raisons: par un, les prêteurs peuvent retirer votre crédit de différents bureaux de crédit, qu’il s’agisse d’expérien. Votre score peut alors différer en fonction de ce que votre rapport de crédit est tiré car il ne reçoit pas tous les mêmes informations sur vos comptes de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score expérien est-il tellement plus élevé que la transunion

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Qui est plus précis d’expérienne ou de transunion

Bien que Experian soit le plus grand bureau de crédit du U.S., La transunion et l’équifax sont largement considérés comme tout aussi précis et importants. En ce qui concerne les cotes de crédit, cependant, il y a un gagnant clair: le score FICO® est utilisé dans 90% des décisions de prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Fico est-il plus précis que le crédit karma

Credit Karma compile son propre VantagesCore précis en fonction de ces informations. Votre score Karma de crédit doit être le même ou à proximité de votre score FICO, ce que tout prêteur potentiel vérifiera probablement.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score d’expérian est-il tellement plus élevé

Cela est dû à une variété de facteurs, tels que les nombreuses marques de score de crédit différentes, les variations de score et les générations de score dans l’utilisation commerciale à un moment donné. Ces facteurs sont susceptibles de produire des scores de crédit différents, même si vos rapports de crédit sont identiques dans les trois bureaux de crédit – ce qui est également inhabituel.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score FICO Experian est-il supérieur à Credit Karma

Cela est principalement dû à deux raisons: par un, les prêteurs peuvent retirer votre crédit de différents bureaux de crédit, qu’il s’agisse d’expérien. Votre score peut alors différer en fonction de ce que votre rapport de crédit est tiré car il ne reçoit pas tous les mêmes informations sur vos comptes de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon FICO score-t-il 100 points de moins que le karma de crédit

Certains prêteurs font rapport aux trois bureaux de crédit majeurs, mais d’autres n’appliquent qu’un ou deux. En raison de cette différence dans les rapports, chacun des trois bureaux de crédit peut avoir des informations de rapport de crédit légèrement différentes pour vous et vous pouvez voir différents scores en conséquence.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les prêteurs utilisent-ils Experian ou Equifax

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion. Dans la plupart des cas, les prêteurs hypothécaires examineront votre score FICO. Il existe différents modèles de notation FICO.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon expérien est-il un score de 100 points de plus que le karma de crédit

Cela est principalement dû à deux raisons: par un, les prêteurs peuvent retirer votre crédit de différents bureaux de crédit, qu’il s’agisse d’expérien. Votre score peut alors différer en fonction de ce que votre rapport de crédit est tiré car il ne reçoit pas tous les mêmes informations sur vos comptes de crédit.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Qui est mieux Equifax Experian ou TransUnion

Des trois bureaux de crédit principaux (Equifax, Experian et TransUnion), aucun n’est considéré comme meilleur que les autres. Un prêteur peut compter sur un rapport d’un bureau ou des trois bureaux pour prendre ses décisions concernant l’approbation de votre prêt.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score FICO est-il différent de mon pointage de crédit

Pourquoi mon score FICO® est-il différent de mon pointage de crédit Votre score FICO est une cote de crédit. Mais si votre score FICO est différent d’un autre de vos scores de crédit, il se peut que le score que vous consultez a été calculé en utilisant l’un des autres modèles de notation qui existent.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] À quelle distance est le crédit du crédit de FICO

Votre score Karma de crédit doit être le même ou à proximité de votre score FICO, ce que tout prêteur potentiel vérifiera probablement. La gamme de votre pointage de crédit (comme "bien" ou "très bien") est plus important que le nombre précis, qui variera selon la source et le bord vers le haut ou vers le bas souvent.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Les banques utilisent-elles l’expérience ou la transunion

Lorsque vous demandez une hypothèque pour acheter une maison, les prêteurs examineront généralement tous vos rapports d’historique de crédit des trois principaux bureaux de crédit – Experian, Equifax et TransUnion.

[/ wpremark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” icon_show = “0” background_color = “# e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] Pourquoi mon score FICO Experian est-il plus élevé que TransUnion

Lorsque les scores sont significativement différents entre les bureaux, il est probable que les données sous-jacentes dans les bureaux de crédit sont différentes et conduisent ainsi cette différence de score observée.

[/ wpremark]